こんにちは、さぷたくです!

住宅ローン金利が上昇傾向にあり、私を含め多くの方が不安を抱えていることでしょう。

こんなときだからこそ、「無理なく節約できる工夫」が求められます。

ただし、節約だけを重視しすぎると「満足度が下がり生活がつらくなる」という落とし穴もあるので、価値観も補足的に意識しながら筆者自身の抱えているローンについて考えを整理しました。

この記事はこんな方におすすめ!

・住宅ローンの返済に不安がある方

・ローンに対して何から対策すればいいかわからない方

・家計を効率的に見直したい方

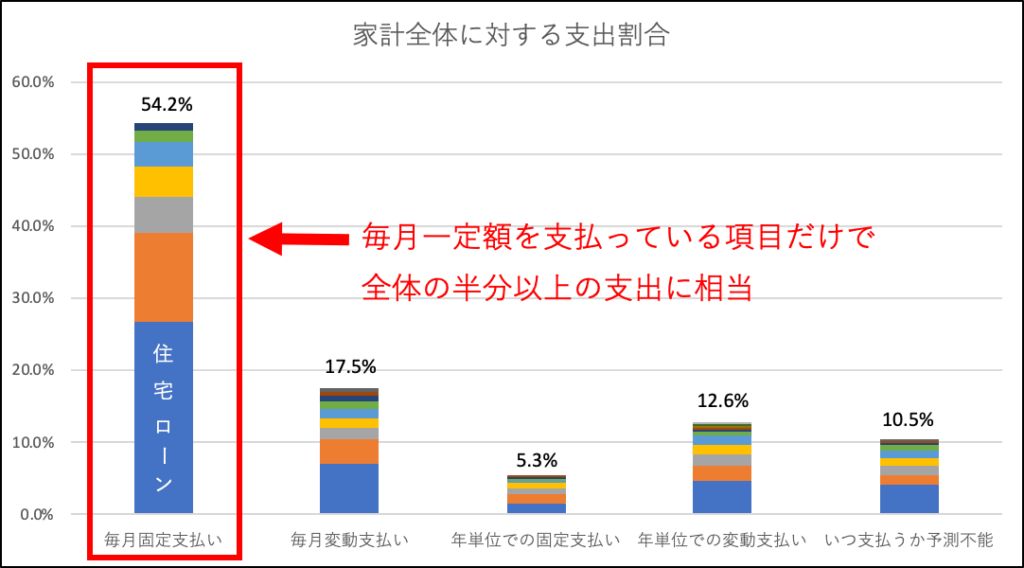

1. 家計を圧迫する住宅ローン、その割合は?

過去2年分の家計簿を振り返り、住宅ローンが支出の25%以上を占めていました(前回記事)。家計管理を工夫しても、ここに手をつけなければ改善は進みそうにありません。さらに変動金利型のため、今後の金利上昇リスクを常に抱えています。

「必要だから」と惰性で払い続けてきたのですが、これは人生の方向性にも影響を与える規模感だと思います。今こそ立ち止まり、「この家にこの金額を払い続ける価値があるのか?」を考える必要があると強く感じました。

2. 節約の第一歩は「価値観の整理」

満足できる節約でなければ続かない

節約は大切ですが、満足を犠牲にすると長続きしません。逆に、家にお金を気にせず使うと「もっと他に回せたのに」と後悔することもあります。

だからこそ「自分の価値観に沿った節約」が大切です。

私の譲れない価値観(家)

・安心できる場所で暮らしたい

・ご近所を気にせず過ごしたい

・通勤は短くしたい

・庭でガーデニングや家庭菜園をしたい

・自然を感じられる環境が欲しい

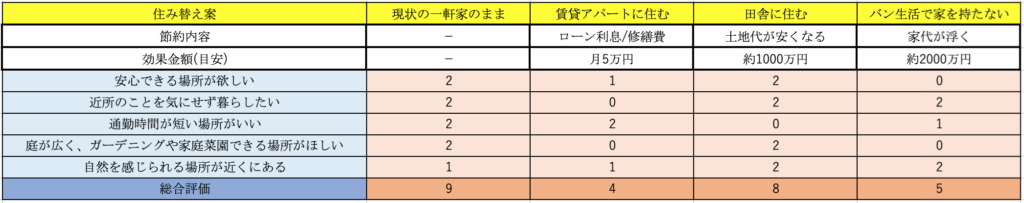

価値観に対して満足度比較

住み替えた場合を想定し、譲れない価値観に対する満足度を数値化してみました。

《評価基準》2:満足 1:時と場合により満足 0:不満

- バン生活:節約は大きいが満足度は低い → 長続きしない

- 今の一軒家:満足度が一番高い → 現状維持が正解

- 田舎暮らし:満足度も高く約1000万円の節約 → 将来の目標

今は現状維持。でも将来的には「会社を辞めて田舎に移住」がベストプラン。

価値観を整理することで、節約を我慢ではなく“未来の理想につながる行動”に変えることができるのです。

次章では、実際に私が取り組み中の住宅ローンの節約アクションを紹介します。

3. 今日からできる住宅ローン節約アクション

いま私が抱えているローンはざっくり下記前提条件になります。以降、この前提をもとに節約検討をしていきます。

前提条件

- 変動金利:1%

- ローン残高:4,000万円

- 返済期間:35年

このローンに対して今の自分に合った節約方法がないかを検討してみました。

選択肢A:繰上げ返済は本当に得?500万円で検証

【筆者の結論】

繰上げ返済をせずに余裕資金をNISA口座で投資する(長期投資)

この結論の理由を数字とシミュレーションで解説します。

繰上げ返済について、

- メリット:返済総額・返済期間を減らせる

- デメリット:手元資金が減る/柔軟性が落ちる

- ポイント:手元に資金を残すのか。確実に返済総額を減らすのか。

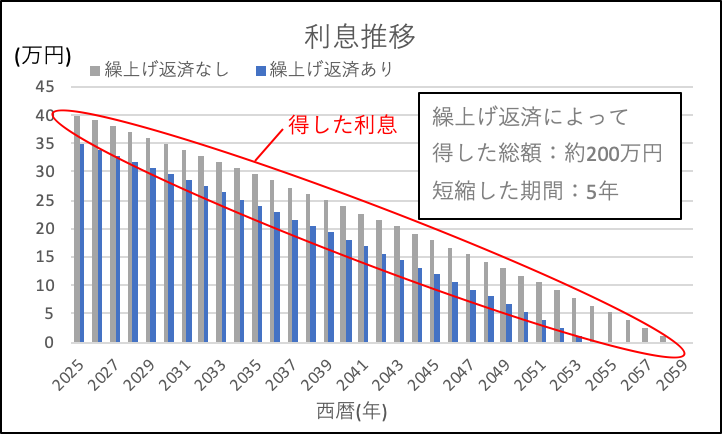

具体的なイメージのために500万円を繰上げ返済をした場合の利息の変化をグラフ化しました。(元利金等・金利変動なしの場合)

初期が4000万円の元本に対しての利息を払い続ける場合と

初期が3500万円の元本に対しての利息を払い続ける場合で支払う利息が異なります。

500万円繰り上げ返済をすると総返済額が200万円お得

※残り返済期間や残り金額、毎月返済額によって異なります。

繰上げ返済をすることで総返済額が減少するメリットがある一方で、デメリットとして手元の資金が減少することが挙げられます。

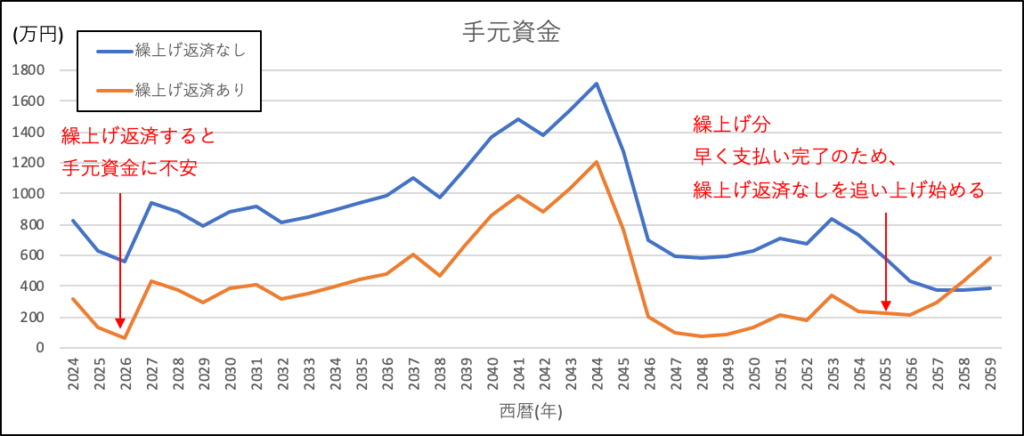

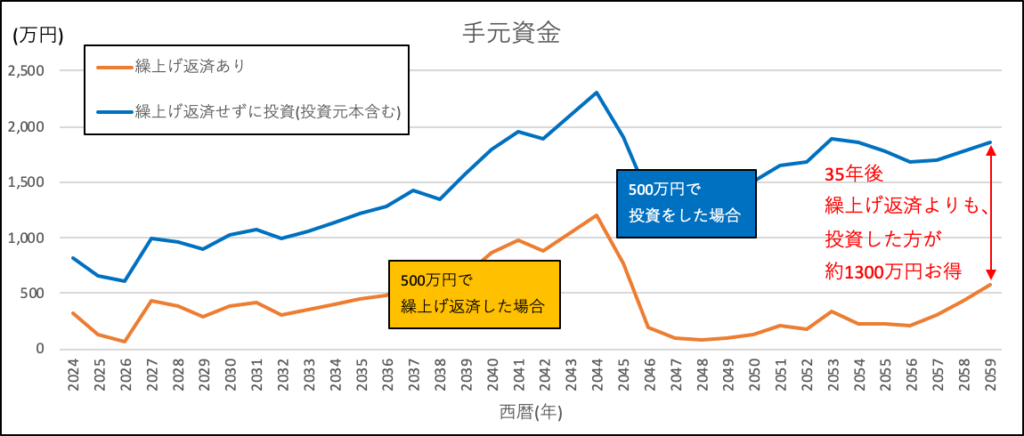

そこで、手元資金の観点で繰上げ返済の良し悪しを判断するため、手元資金額を年数を横軸にして2パターングラフ化してみました。

500万円繰上げ返済した分、手元資金が減って、ほぼゼロになってしまう時期があります。

繰上げ返済をする際は手元資金を最低いくら持っておきたいか考える必要有

果たして、本当に繰上げ返済をして返済総額を減らすことが最適なのでしょうか?繰上げ返済に使った手元資金の500万円はローン返済中の約30年の期間に有効活用できることはないでしょうか?検証してみます。

ということで、繰上げ返済せず、500万円の手元資金を投資した場合を考えます。(年利4%の投資成果前提)

投資した場合と繰上げ返済した場合で比較したグラフがこちらになります。

すると、500万円の繰上げ返済をするよりも、500万円の投資をした方が、35年後には約1300万円お得になります。さらに、手元資金が不安な時期も、投資しているお金を引き出せば、賄えるという安心感があります。

※ただし、リスクは伴うため、自分の中でのリスク許容度と相談して金額等は決めていきたいですね。

繰上げ返済をするよりも投資にお金を回した方がお得になる可能性がある

【筆者の結論】

繰上げ返済をせずに余裕資金をNISA口座で投資する(長期投資)

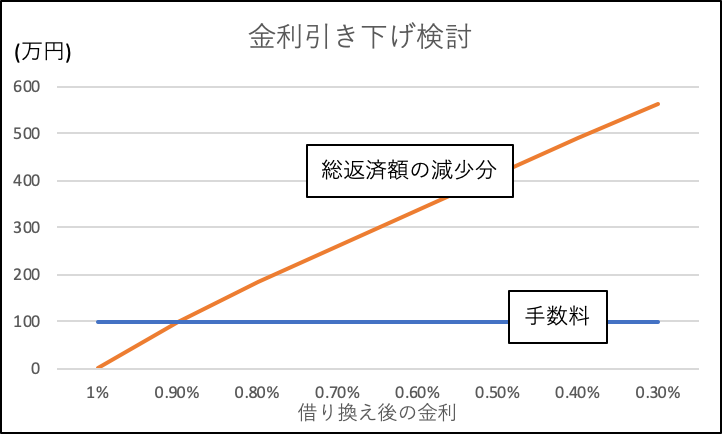

選択肢B:借り換えまたは金利交渉の検証

借り換え・交渉について、

- メリット:金利を下げられる可能性

- デメリット:手数料や諸経費がかかる/手間が大きい

- ポイント:金利引き下げに対して、手間や手数料等が見合っているのか

現在1%の金利に対して、何%下がれば、お得になるか検討してみます。

【検討方法】

①各金利の場合で総返済額を計算

②手数料を考慮(目安) ※詳細は借り換え先の銀行に確認が必要

③金利がいくらまで下がれば、お得になるのか

※筆者による概算

↓↓検討結果↓↓

金利低下による総返済額の減少分が手数料を上回れば、お得になるので、

借り換え後、金利が0.2%下がれば、お得になる

【借り換え・交渉に向けた具体的行動】

①実際に銀行で借り換え後の金額を見積もってもらう。

②手数料や諸費用含めていくらお得になるのか確認する。

③お得になる見込みがある場合、現在借入している銀行へ金利交渉をしてみる。

※実際に借り換えする場合、再度契約、審査を行う必要があり、手間がかかるため、可能な限り交渉で進めたいですね。

筆者の上記行動の結果が出次第、当ブログで共有させていただきます。

4. 変動金利をどう考える?「2%固定」の発想

【変動金利の弱点】

住宅ローン金利と付き合うことを決めたからには、金利と向き合う必要があります。しかし、固定金利に借り換えるにもすでに金利が高くなっており、変動金利のままでいこうと思うのですが、いざ金利が上がることを考えると不安です。また、金額が固定されていないので、家計管理が複雑です。

【弱点克服】

現状1%の変動金利を2%の固定金利と考えて家計管理をすることにしました。すると、毎年約30万円の追加資金が必要となる計算となり、金利が上がった時のために毎年30万円を追加でローン貯金として別の口座で貯金をすることにしました。こうすることで、2%までは安心していられますし、ローンに対する支出が一定となり家計管理がシンプルになります。

メリット

✅上昇前提で備えているため、変動金利が上がっても対応できる

✅固定金利(固定費)と考えるため、家計管理がしやすい

デメリット

☑️年間30万円を追加で貯金するのが大変

🔻デメリットを解消🔻

手段はいろいろあるのですが、私が実践したのは節約です。実践しはじめて、現在(2025年8月)では年間64万円の節約に成功し、ローン貯金(30万円)+34万円を確保しました。

節約のいいところとしては、手軽で確実性があること。無理をしない節約が重要です。

本ブログでは、節約の結果や考え方についても投稿しているので、ぜひ他の記事もご覧いただければと思います。

5. まとめ

住宅ローンは「人生最大の固定費」であり、家計に与える影響は計り知れません。私自身も、返済額が家計の25%以上を占め、将来の金利上昇リスクを抱えるなかで、真剣に見直しを進めてきました。

この記事で紹介したように、

- 住み替えの可能性を含め、家と価値観の関係を整理する

- 繰上げ返済や投資との比較を行い、自分に合う戦略を選ぶ

- 借り換えや交渉で金利を下げられるか検討

- 変動金利を「2%固定」とみなして備える

こうした取り組みを順番に進めることで、ただ不安に追われるのではなく、具体的な選択肢を持って行動できるようになりました。

もし住宅ローンの返済に不安がある方は、まずは今すぐ家計簿を開いてローン比率をチェックしましょう。そして、繰上げ返済や借り換えの検討に加えて、「自分にとって満足できる暮らしの基準」を整理してみることをおすすめします。

無理をせず、自分に合ったペースで節約を続けることが、長期的に最も大きな安心につながります。

コメント